Educația financiară e mai importantă pentru viitorul tău decât ai putea crede. Și nu e niciodată prea târziu să înveți cum să te folosești înțelept de banii pe care îi câștigi. Foto © Aaron Amat | Dreamstime.com

Educația financiară e mai importantă pentru viitorul tău decât ai putea crede. Și nu e niciodată prea târziu să înveți cum să te folosești înțelept de banii pe care îi câștigi. Foto © Aaron Amat | Dreamstime.com

19/10/2023

Pun bani deoparte sau investesc? Diferența dintre economisire și investiție și cum poți evita capcanele în ambele cazuri

Începem azi la PressOne o serie dedicată educației financiare, într-o campanie în care încercăm să aflăm cum putem trece mai ușor peste crizele financiare și cum ne putem asigura un viitor mai liniștit.

În cultura românească există o expresie cât se poate de adevărată, „banii nu aduc fericirea, dar o întrețin.” Visezi la un concediu de poveste, la un an sabatic, la libertatea aia care să-ți permită să faci toate lucrurile pe care ți le dorești sau la o pensie avantajoasă care să-ți ofere liniște la bătrânețe? Ei bine, stabilitatea financiară face parte din ecuație, fie că vrei sau nu.

Bugetele, banii, economiile și mai ales investițiile par lucruri complicate, însă nu e nevoie să fii expert pentru a le înțelege și a începe să te implici activ în bunăstarea ta de viitor. Din nefericire, mulți români se trezesc foarte târziu, după vârsta de 35-40 de ani, că nu au reușit să pună nimic deoparte, sau că investițiile lor n-au adus randamentul scontat.

De prea multe ori, acest lucru are o cauză fundamentală: lipsa educației financiare, care duce la confuzii între economisire și investiție, precum și la scopul și rolul lor pentru o viață echilibrată financiar.

În primul rând, hai să descoperim de unde începem, și anume de la întrebarea - pun bani deoparte sau investesc?

Foto © Lupoianflaviu | Dreamstime.com

E bine să ai bani puși deoparte înainte să investești

De ce să economisești? Simplu spus, pentru că atunci când ai nevoie bruscă de o sumă mai mare de bani, vei evita astfel să faci un credit și să plătești dobânzi; în plus, atunci când ai bani puși deoparte, poți cumpăra mai ușor produse aflate la ofertă, deci și costul total al unei achiziții mai mari se va diminua.

Diferența dintre a economisi și a trăi pe credit este destul de mare pe termen lung și poate duce chiar la mii de euro pierduți într-un deceniu din cauza unui stil de viață dezordonat, cu decizii de cheltuieli de pe azi pe mâine.

Mulți ne citesc, puțini ne susțin. Fără ajutorul tău, nu putem continua să scriem astfel de articole. Cu doar 5 euro pe lună ne poți ajuta mai mult decât crezi și poți face diferența chiar acum!

Sunt trei reguli esențiale pentru economisire:

- economisești regulat sume mici pentru a-ți face un buffer, o sumă tampon care să te ajute la nevoie,

- cu cât începi mai devreme, cu atât îți va fi mai bine și mai ușor mai târziu

- economisirea se face în instrumente financiare stabile și deosebit de sigure, care acoperă cât mai mult din rata inflației, fără să urmărești un profit

Mulți români cred că e bine să economisească „atunci când au bani”. Din păcate, exact acest lucru amână foarte mult data începerii acestui obicei de economisire. Regula numărul unu în privința economisirii este de a pune bani deoparte, lună de lună, într-un cont de economii, indiferent de sumă. Regularitatea este, în acest caz, esențială, pentru că fiecare sumă pusă deoparte se adună încet-încet, până când reușește să creeze acea rezervă.

Investițiile și economisirea te pot ajuta să îți cumperi propria ta casă. Foto © Ocskay Mark | Dreamstime.com

Idealul este să ai un fond de urgență sau, mai simplu fie zis, să ai economii care să te ajute să te descurci pentru o perioadă de cel puțin șase luni, dacă te afli într-o situație de criză, cum ar fi pierderea locului de muncă, sau dacă ai nevoie de fonduri la îndemână, într-un context anume, cum ar fi o urgență medicală spre exemplu. În general, banii din economii ar fi bine să-ți asigure și cheltuielile curente, chiria, utilitățile etc.

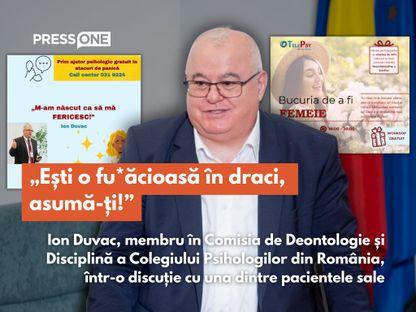

AUDIO. „Ia dă-ți tu voie să vedem ce-i cu păsărica ta.” Înregistrare șocantă din cabinetul lui Ion Duvac, membru în comisia în care sunt analizate cazurile de abuz din Colegiul Psihologilor

Ion Duvac, doctor în psihologie și membru în Comisia de Deontologie și Disciplină a Colegiului Psihologilor din România, își hărțuiește sexual pacientele prin propuneri sexuale explicite și cere poze cu părțile intime ale femeilor, încă de la prima ședință, potrivit unei înregistrări ajunse în posesia redacției.

Reacția Colegiului Psihologilor la ancheta PressOne. Ion Duvac invocă o „campanie de denigrare” pe fondul unei candidaturi la conducerea instituției, deși nu mai are dreptul

Colegiul Psihologilor reacționează la ancheta PressOne despre Ion Duvac și susține că nu există sesizări la nivelul instituției care să-l vizeze pe doctorul psiholog, însă, ca urmare a anchetei, are în vedere mai multe posibile sancțiuni, prin care și retragerea definitivă a atestatului de liberă practică.

Cât ar trebui să pui deoparte ca să ajungi la un astfel de buffer minim? Un calcul simplu arată că, dacă economisești 5% din veniturile tale în fiecare lună, vei avea nevoie de 10 ani ca să ajungi la șase salarii puse deoparte. 10 ani par a fi o perioadă foarte îndelungată, însă realitatea e că mulți români nu au puse deoparte echivalentul a 6 salarii la 35 de ani, uneori nici la 45. Asta înseamnă că trebuie să pornești cât mai devreme în viață cu acest obicei. Dacă încă n-ai început dar nu mai ești chiar o persoană tânără, acel moment este chiar acum.

Calculează chiar acum cât înseamnă 5% din venitul tău lunar net. Crezi că poți economisi această sumă lună de lună? Dacă nu, ce procent ar fi mai realist pentru tine?

În ce economisești? În funcție de perioada dorită de economisire, poți investi în orice instrument financiar care să acopere inflația sau o parte cât mai mare din ea. Titlurile de stat sunt o soluție pentru mulți, dar și depozitele la termen pot reprezenta un avantaj. Nu ține banii la saltea, pierzi foarte mult în fiecare an din cauza inflației în acest mod.

Un newsletter pentru cititori curioși și inteligenți.

Sunt curios

Esențial este faptul că nu urmărești un profit prin economisire, ci doar să păstrezi cât mai neatinsă acea sumă de bani.

Fondul de urgență este necesar, la fel ca și cel de economii, însă dacă te rezumi doar la asta, atunci e posibil să te confrunți și cu o serie de riscuri - inflația, adică banii tăi să nu mai valoreze la fel de mult în viitor, din cauza creșterii generale a prețurilor sau serviciilor în timp, dar și cu riscul ca dobânda dintr-un depozit la termen, spre exemplu, să nu țină pasul cu inflația, cât și fluctuațiile ratelor de schimb, dacă alegi să strângi bani într-o altă monedă decât cea națională.

Aici intervine termenul de investiție, care, deși pare complex, la bază, reprezintă doar o modalitate prin a face ca banii să lucreze pentru tine.

Când și cum investești?

Investiția reprezintă un proces financiar prin care alegi să depui bani într-un scop anume (fonduri mutuale, imobiliare, obligațiuni etc.) pentru a obține un profit în viitor și pentru a-ți crește veniturile.

Regulile cu privire la investiții sunt la fel de simple precum la economisire, dar puțin diferite:

- Investești regulat, indiferent de sumă, pentru a avea un DCA (Dollar Cost Average) - o medie a costurilor de investiții răspândită pe o perioadă lungă de timp, indiferent de fluctuațiile pieței

- Cu cât începi mai devreme, cu atât îți va fi mai bine

- Investiția se face, în funcție de gradul tău de educație financiară și apetitul pentru risc, pentru a obține un randament (un profit) mai mare decât inflația

Nu ai nevoie de o anumită sumă de bani pentru a începe să investești, în special de când au apărut aplicațiile prin care poți investi fracționat (sume mici de bani în părți din acțiunile unei firme sau în indici financiari). Însă este esențial să ai o viziune cât mai clară asupra bugetului tău, astfel încât banii pe care-i alegi să-i investești să nu-ți dea peste cap bugetul.

Dacă economisești 5% din veniturile lunare, e bine să și investești alți 5% din venit, în funcție de posibilități. Totuși, capcana cea mai mare este să confunzi cele două lucruri.

Cu cât investești mai înțelept, cu atât vei putea să călătorești mai mult. Foto © Marianna Ivanenko | Dreamstime.com

Dacă economiile se fac pentru a putea avea o sumă pentru urgențe sau pentru a cumpăra mai avantajos o casă, o mașină sau alte produse importante, investiția se face în special pe termen lung și fără a visa că te îmbogățești peste noapte. Specialiștii recomandă să investești pe cel puțin 5 ani, dacă nu chiar pe decenii întregi.

Esențial este să nu ai nevoie de acei bani în respectiva perioadă, pentru că riști să pierzi o bună parte din ei din cauza fluctuațiilor pieței. Dacă din economii poți retrage la nevoie, e bine să tratezi banii investiți ca și când nu ar exista până nu ți-ai atins țintele financiare pentru care i-ai investit.

Pentru ca inițiativa să decurgă organic, e necesar să investești prima oară în educația ta financiară - să înțelegi termeni precum inflație, taxe, dobândă, profit, dollar cost average, indici bursieri, dividende etc. Există foarte mulți consultanți financiari și cursuri care să te ghideze pe acest drum, așa că poți apela cu încredere dacă ai nevoie să fii ghidat în tot acest proces, sau poți să te informezi pe cont propriu, astfel încât să ai o bază de date cât mai clară în ceea ce privește investițiile.

Odată ce ai o educație financiară, ți-ai setat un buget și un scop, e bine să începi, din nou, cât mai devreme. Cineva care începe să investească regulat sume mici de la 25 de ani va ajunge într-o situație financiară net superioară cuiva care se apucă abia la 40 chiar și cu sume mari. Este suficient să te uiți pe evoluția pieței bursiere americane din ultimii 20 de ani ca să înțelegi diferența.

Investițiile din timp au șanse foarte mari să-ți genereze bani frumoși la pensie, deoarece banii tăi cresc odată cu timpul și, pe lângă creșterea generală a bursei, produc și dobânzi (dividende, atunci când e vorba de acțiuni) pe care le poți reinvesti, cu efect similar unui bulgăre de zăpadă care se rostogolește.

Plus de asta, un plan financiar creat de când ești tânăr te ajută să obții independență financiară, dar și o lipsă de stres, deoarece vei avea parte de o stabilitate extra în viața ta de zi cu zi. Așa-numitul dollar cost average îți permite să netezești prețul investițiilor tale, investind câte puțin lună de lună, an de an, indiferent de fluctuațiile pieței. Cât timp aceasta are tendința generală de a crește, vei ieși în câștig, chiar dacă nu vei reuși să cumperi mereu la prețul cel mai mic.

Apoi, trebuie să vezi ce tip de riscuri vrei să-ți asumi.

Cât și în ce ești dispus(ă) să investești?

Când vine vorba de investiții, riscurile și profiturile merg mână în mână, deoarece piața este volatilă și în continuă schimbare, așa că e bine să te aștepți ca profiturile să nu fie generate peste noapte. Dacă abia te obișnuiești cu acest termen, atunci e bine să te gândești care este toleranța ta față de riscuri, cu mențiunea că riscurile mari sunt și cele care aduc cele mai mari profituri, dar și cele mai mari pierderi.

Majoritatea celor care investesc în piața de capital pierd bani. Asta o spune orice fel de broker și orice fel de aplicație care te îmbie să investești. Motivele sunt simple: lăcomia, lipsa educației financiare și graba. Toate sunt legate de percepția greșită asupra riscului - foarte mulți își asumă riscuri mult peste educația lor financiară, care se dobândește în timp.

De asemenea, este bine de subliniat că nu există o formulă universală de investiție și nu există instrument financiar fără risc.

- Toleranța scăzută - investiții conservatoare, care nu sunt supuse unor mari riscuri, cum ar fi investițiile în instrumente cu dobândă fixă sau obligațiunile

- Toleranță medie - cei care acceptă anumite fluctuații, dar păstrează un echilibru între siguranță și profit

- Toleranță crescută - cei care aplică sintagma „nu riști nu câștigi”, investesc constant, de la acțiuni cu potențial de creștere semnificativă la tipuri diferite și complexe de instrumente financiare

Sfatul general dat de cei mai mari investitori ai lumii precum Charlie Munger sau Warren Buffett este că ar trebui să investim cu grijă, doar în companii pe care le înțelegem, să evităm riscurile inutile atunci când alții se reped să investească și să analizăm bine înainte de a investi, în loc să ne bazăm doar pe noroc, pe ce simțim sau pe ce ne spun prietenii.

Educația financiară nu mai e opțională în 2023, ci e o necesitate. Foto © Photosvit | Dreamstime.com

Nu investi niciodată în ceva ce nu înțelegi, fie că e vorba de acțiunile unei companii, de un indice financiar sau de un titlu de stat.

Unde investești:

Odată ce ai înțeles ce înseamnă să investești, te-ai documentat și educat în ceea ce privește domeniul financiar, rămâne să analizezi foarte bine în ce instrumente financiare vrei să investești, fără să uiți că fiecare dintre ele presupune un anumit risc, fapt care va crește odată cu potențialul de a genera un profit mai mare. Iată câteva modalități de investiții:

Acțiuni: asta înseamnă că vei cumpăra părți ale unei companii și vei deveni unul dintre acționarii acesteia. Cu cât cumperi mai multe, cu atât vei deține o parte mai mare din acea companie, însă valoarea acțiunilor poate crește sau scădea în funcție de performanța companiei și evoluția ei în piață. Nu te grăbi să vinzi chiar și când prețurile se prăbușesc, dacă ai încredere în sănătatea companiei pe termen lung, vei ieși pe plus.

Indici bursieri: reprezintă cea mai simplă și ușor de înțeles formă de investiție în acțiuni. Poți folosi un broker sau o aplicație care-ți permite să investești în acești indici de genul SP500, Nasdaq etc., sau de tipul ETF-urilor. Nu vei reuși profituri formidabile, dar și riscul este mai mic și mai ușor de gestionat, fiind de multe ori superior investițiilor în acțiuni individuale, cu grad de risc mai mare. Unii dintre cei mai mari investitori din lume recomandă ca începătorii să se orienteze preponderent spre acest tip de investiție, cel puțin în primii ani.

Fonduri de investiții: instrumente financiare care permit mai multor investitori să-și combine banii, pentru a cumpăra o varietate de active financiare, cum ar fi acțiuni, obligațiuni, instrumente de piață monetară sau alte investiții. Fondurile sunt gestionate de administratori profesioniști de fonduri, care iau decizii privind cumpărarea și vânzarea de active pentru a obține rezultate optime pentru investitori.

Obligațiuni: instrumente financiare emise de companii, guverne sau alte entități pentru a se împrumuta de la investitori. Atunci când investești într-o obligațiune sau titlu de stat, tu, ca investitor, împrumuți emitentul (compania sau guvernul) cu o sumă de bani, iar emitentul promite să-ți returneze investiția la o dată stabilită și să plătească dobânda pentru utilizarea banilor tăi pe parcursul perioadei de viață a obligațiunii.

Imobiliare: una dintre cele mai populare metode de investiții, atunci când cumperi o proprietate sau mai multe (case, terenuri etc.) cu scopul de a le da în chirie sau a obține profit în urma lor. Aici trebuie să acorzi atenție costurilor de întreținere ale respectivului imobil, precum și taxelor pe proprietate și pe chiria percepută. Regula generală este că prețul unui imobil crește mai repede decât rata inflației pe termen lung, dar asta depinde foarte mult de zona în care se află.

Criptomonede: începe prin a înțelege ce înseamnă și cum pot fi tranzacționate, însă ia în vedere volatilitatea acestora și faptul că popularitatea lor poate crește sau scădea foarte repede. Trebuie să ții minte că criptomonedele nu produc valoare adăugată așa cum fac companiile, nu au predictibilitate și sunt pur și simplu un instrument de speculă. Dacă nu înțelegi profund cum funcționează algoritmii din spatele lor și din spatele pieței de criptomonede, ține-te departe de această piață.

Cum poți avea succes pe termen lung

Dacă dorința ta este de a deveni un investitor de succes, ia în vedere câteva dintre sugestiile de mai jos:

- este bine să ai economii, înainte de a te pregăti să investești; acestea îți vor crea obiceiul de a pune bani deoparte lunar

- nu folosești banii de economii pentru a investi și nici viceversa; sunt două lucruri diferite, fiecare cu destinația lor

- ia în vedere că riscurile sunt întotdeauna mai mari decât crezi și fii realist(ă) atunci când te gândești la profit; un 5% anual, an de an, poate fi mult mai bun decât un 25% o dată

- încearcă să ai un portofoliu diversificat cu mai multe active, care se pot compensa unele pe altele, pe termen lung; totuși, nu investi în prea multe active

- investițiile pe termen lung sunt mai stabile și pot avea mai mult succes, la fel și investițiile regulate

- ține o evidență a investițiilor tale și modul în care împarți banii între ele și documentează-te foarte bine înainte de a face o alegere

- ai grijă la taxe; uneori, acestea sunt mai mari decât ai crede și poți ajunge să investești în active care produc dividende sub rata inflației, care mai sunt și taxate

- nu renunța atunci când lucrurile devin grele sau când pare că nu generezi profit, deoarece piața este în continuă schimbare, așa că răbdarea poate deveni profitabilă

- apelează la un consultant financiar, însă încearcă să te documentezi despre ce înseamnă asta, astfel încât să-l alegi pe cel mai potrivit pentru tine.

Material inspirat de BCR, pentru alegeri financiare inteligente. BCR susține informațiile de interes public prin Ethical Media Alliance.

Avem nevoie de ajutorul tău!

Mulți ne citesc, puțini ne susțin. Asta e realitatea. Dar jurnalismul independent și de serviciu public nu se face cu aer, nici cu încurajări, și mai ales nici cu bani de la partide, politicieni sau industriile care creează dependență. Se face, în primul rând, cu bani de la cititori, adică de cei care sunt informați corect, cu mari eforturi, de puținii jurnaliști corecți care au mai rămas în România.

De aceea, este vital pentru noi să fim susținuți de cititorii noștri.

Dacă ne susții cu o sumă mică pe lună sau prin redirecționarea a 3.5% din impozitul tău pe venit, noi vom putea să-ți oferim în continuare jurnalism independent, onest, care merge în profunzime, să ne continuăm lupta contra corupției, plagiatelor, dezinformării, poluării, să facem reportaje imersive despre România reală și să scriem despre oamenii care o transformă în bine. Să dăm zgomotul la o parte și să-ți arătăm ce merită cu adevărat știut din ce se întâmplă în jur.

Ne poți ajuta chiar acum. Orice sumă contează, dar faptul că devii și rămâi abonat PressOne face toată diferența. Poți folosi direct caseta de mai jos sau accesa pagina Susține pentru alte modalități în care ne poți sprijini.

Vrei să ne ajuți? Orice sumă contează.

Share this